Download de Trintech-brochure

Brochure

Deel

Download hier jouw gratis exemplaar

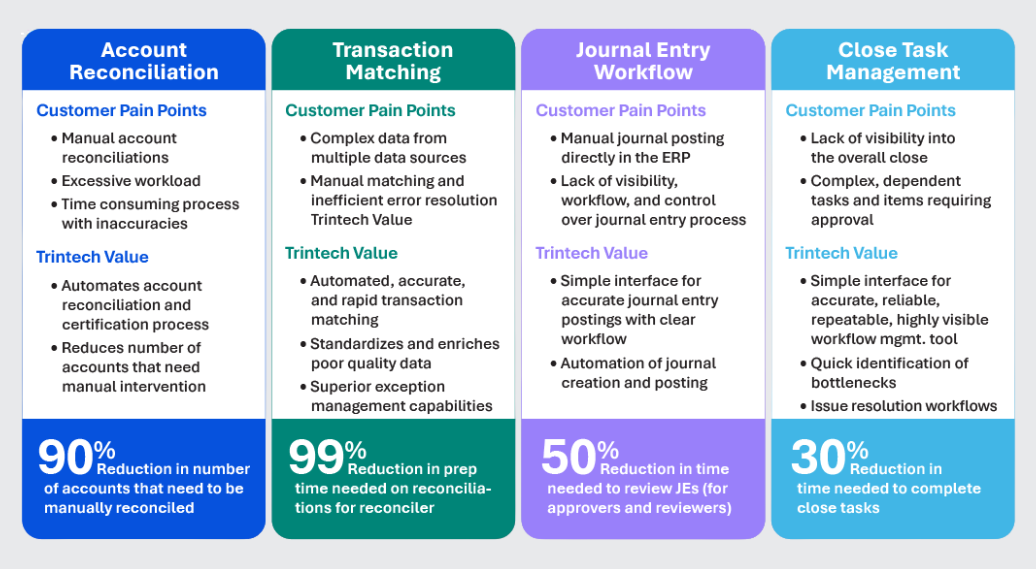

Trintech biedt cloud-based software waarmee je de financiële afsluiting automatiseert en verbetert. Het werk van financiële professionals wordt er een stuk efficiënter en effectiever van – van eenvoudiger en snellere afsluitprocessen tot en met complete financiële transformatieprojecten.

Meer weten over hoe je financiële afdeling baat kan hebben bij het automatiseren en standaardiseren van je afsluitprocessen? Download nu de Trintech-brochure.